2023年記事一覧

相続税計算のありがちなミス!知らないと損をする!

いつも、ブログを見てくださりありがとうございます。

今回は、相続税計算のありがちなミス!知らないと損をする!ついてお話しいたします。

前回のブログはこちらから

ある日突然、相続が発生し、

相続した家を売るか売らないかで兄弟間でトラブルが発生するということはよくある事です。

それも遺産が高額になればなるほどなおの事です。

親や配偶者などから財産を相続するとき、気を付けておきたいのが相続税です。

相続税額を知らずに財産を相続すると、

思っていたよりも納税額が大きく、支払に苦労してしまう可能性もあります。

相続税の概算を調べる際は、相続税早見表の活用がおすすめです。

いざというときに困らないよう、早見表から相続税の概算額をしり、

必要であれば専門家に相談してスムーズに相続できるようにしておいていただければ幸いです。

■「相続税」とは相続財産を取得した際に支払う税金のこと・・・

そもそも相続税は、どのようなときにかかる税金なのでしょうか。

相続税とは何か、まずはその概要を把握する必要があります。

亡くなった人つまり被相続人の財産を残された人が受け継ぐことを相続といい、

相続財産を取得した際に支払う税金を相続税と呼びます。

続税の納税義務者は原則として個人に限定され、

納税する額は相続した財産の金額に応じて変化します。

ちなみに相続税の申告・納税先と期日は、以下のとおりです。

申告・納税先:被相続人の住所地を所轄する税務署

申告・納税の期日:相続の開始があったことを知った日の翌日から10か月目の日まで

申告や納税が遅れてしまった場合、加算税や延滞税がかかってしまします。

財産を相続した場合は、必ず期日までに申告・納税するようにする必要があります。

■「相続税」の対象となる資産はどのようなものか?

〇相続税がかかる財産:預貯金、株式、土地、建物、生命保険金、死亡退職金、

相続時精算課税制度による贈与財産、生前贈与財産など

〇相続税がかからない財産:墓地や墓石などの祭祀財産、生命保険退職金のうち一定金額など

〇相続財産から控除できるもの:被相続人の債務、葬儀費用など

相続した財産すべてが相続税の対象となるわけではありません。

非課税となる財産から債務、葬儀費用などを引いたものが、相続税の対象となります。

また、相続が発生した際に必ず目にする相続財産の基礎控除については事前に知っておくとよいのかもしれません。

例課税財産が把握できたら、課税財産から基礎控除を差し引き、課税遺産総額を算出します。

〇課税遺産総額=相続税の対象となる財産(課税財産)-基礎控除

〇基礎控除=3,000万円+(600万円×法定相続人の数)

法定相続人とは、民法に定められた相続人のこと。

法定相続人には被相続人の配偶者や子供、親、兄弟姉妹などがふくまれており、

被相続人に養子も法定相続人の数に含まれます。

〇被相続人に実子がいる場合:養子はひとりまで法定相続人の数にふくまれます

〇被相続人に実子がいない場合:養子は二人まで法定相続人の数に含まれます

また、基礎控除額によって課税遺産総額がゼロになった場合、相続税を申告する必要はありません。

上記計算式によって課税遺産訴額がプラスであれば、税率をかけての計算を行う必要があります。

相続税を算出するために、上記で算出した課税遺産総額を、法定相続分で案分します。

法定相続分とは、民法で定められた各相続人の相続分のことで、おもな相続分は以下のとおりです。

〇相続人が配偶者のみの場合:配偶者が全て相続

〇相続人が配偶者と子の場合:配偶者1/2 子1/2

〇相続人が配偶者と父母の場合:配偶者2/3 父母 1/3

〇相続人が配偶者と兄弟姉妹の場合:配偶者3/4 兄弟姉妹 1/4

次に、法定相続分で案分したそれぞれの相続税額に速算表を適用させ各人の相続税額を算出します。

■この速算表を活用した計算が「相続税」におけるミスのもと!

<相続税の速算表>

法定相続分に応ずる取得金額 税率 控除額

1000万円以下 10% なし

3,000万円以下 15% 50万円

5,000万円以下 20% 200万円

1億円以下 30% 700万円

2億円以下 40% 1,700万円

3億円以下 45% 2,700万円

最後に速算表で得られた各人の相続税額を合算し、相続税額の総額を算出します。

■この速算表を活用した計算が「相続税」におけるミスのもと!

上記で算出した相続税の総額を、実際の相続分で按分します。

按分後、各人の相続税額に配偶者の税額軽減、障碍者控除、

未成年者控除等の各種控除を適用して相続税額を算出していただく必要があります。

〇配偶者の税額軽減

取得した正味の遺産額が「1億6千万円」または「配偶者の法定相続分相当額」のいずれか多い金額までは、

配偶者に相続税がかからない制度。

〇障碍者控除

相続人が85歳未満の障害者である場合、相続税から一定の額を控除する制度。

〇未成年者控除

相続人が未成年者(2022年4月1日以降の相続又は遺贈については18歳未満)の場合、

相続税から一定の額を控除する制度

※被相続人の遺言がなければ相続人が話し合って遺産の分け方を決めるのが一般的です。

被相続人が亡くなるまで介護をしていた親族に多く遺産を渡すというケースもあります。

つまり、相続人全員が合意すれば、法定相続分通りに分けなくても構いません。

特例の活用や遺産の分け方を工夫することで相続人それぞれの税負担を軽減することが可能です。

■「相続税」計算のミスが発生する可能性のある「2割加算」について

相続税計算で注意するべき制度に、「相続税の2割加算」があります。

この制度は、相続によって財産を得た人が、

被相続人の1親等の血族(代襲相続人となった孫(直系卑属)を含む)または配偶者以外の人である場合に適用されます。

例えば、被相続人の甥が相続人となり、

算出した相続税が100万円だった場合、相続税額の2割加算により、相続税額は120万円となります。

その他、実家を相続すれば、土地の評価額を80%減らせる「小規模宅地等の特例」の対象になります。

例えば、1億2000万円だった評価額は2400万円に下げることができるなどの特例となります。

いずれにせよ、「相続税」の計算は複雑であり、専門家に相談することをお勧めいたします。

今後のご参考にお役立てください。

不動産事業部 松島豊

転勤したら「住宅ローンはそのまま借りられるのか・住宅ローン控除は受けられるのか・銀行には言わなくてよいのか」疑問と不安にお答えします!!

新築不動産部 宅地建物取引士&住宅ローンアドバイザーの近藤です。

前回は「中古物件選びのチェックポイント」についてでした。

(前回のブログはこちらから)

今回は、

「転勤したら住宅ローンはそのまま借りられるのか?

住宅ローン控除は受けられるのか?

銀行には言わなくてよいのか??」疑問と不安にお答えします!!」です。

【転勤したら】

住宅ローンを組んで家を建てたばかりなのに急な転勤が命じられたとの相談を受けることがあります。

転勤したら・・・・

「住宅ローンはそのまま借りられるのか」

「住宅ローン控除は受けられるのか」

「銀行には言わなくてよいのか」など、たくさんの疑問と不安があると思います。

住宅ローンは、自分が居住するための住宅の新築や購入、建て替えなどを目的としたローンです。

生活に必須な「住居」であることを前提に、

「低金利」かつ「借入額」や「借入期間」なども有利な条件で借りられるのが特徴です。

ところが、転勤でローン契約者やその家族が 居住しなくなると、

そもそも「自己居住用」であるという要件を満たさなくなってしまいます。

また、年末のローン残高の一定割合が払った税金から戻ってくる「住宅ローン控除」も、

ローン契約者本人がその年の年末に居住していることが条件の1つです。

ですが、転勤は本人の意思とは関係なくやむを得ないこともでもあります。

そのため銀行は いきなり金利が高いローンへの借り換えや、

一括返済を迫るようなことは通常ありません。

借り入れ銀行に転勤を申し出ることで住宅ローンを同条件で借り続けることができ、

住宅ローン控除も引き続き受けられる場合があります。

「単身赴任の場合」「家族全員で引っ越した場合」

のケースごとに、転勤時の住宅ローンと住宅ローン控除の注意点についてまとめてみました。

【1.単身赴任の場合】

ローン契約者が単身赴任する場合、

家族がそのまま住み続けることで住宅ローンの返済を続けることができ、

住宅ローン控除も受けられます。

ただし契約者の住所が変更となりますので、銀行への届け出は必要です。

【2.家族全員で引っ越す場合】

子供が小さいなどの理由で家族全員が引っ越した場合、

自宅は「賃貸に出す」「空き家のままにする」「売却する」の3つの方法が考えられます。

売却した場合は売却資金でローンが完済できない場合を除いて、住宅ローンはなくなります。

ここでは転勤後「賃貸に出す」場合と「空き家のままにする」場合の注意点を整理しておきましょう。

2-1 賃貸に出す

数年後に戻ってくる可能性がある転勤の場合、

定期借家契約等で「一定期間賃貸に出す」といった方法が考えられます。

家賃収入で返済を続けながら、帰ってきたら自宅に戻ることも 可能です。

□住宅ローンについて

自宅を賃貸に出すと、「自己居住用」であるという要件を満たさず契約違反になってしまいます。

しかし、転勤の事実とその間だけ賃貸に出すことを銀行に伝えれば、住宅ローンを借り続けられる場合があります。

借入先ホームページのQ&Aなどで取り扱いを確認し、

賃貸に出す前に直接銀行に問い合わせるのが良いでしょう。

転勤時の賃貸については銀行によって対応が異なります。

住宅ローン契約書には対象物件を賃貸とした場合の取り扱いが記載されている場合もあります。

(例:転勤時に賃貸する場合は銀行の承諾が必要で、

銀行が指定する他のローンへの切り替え等の手続きが必要になる場合があるという内容が記されている)

また、転勤や賃貸の事実を銀行に申し出ず、住所変更届も出さなかったらどうなるでしょう。

銀行からの書類がお客様に届かず、書類が銀行に戻ってきてしまえば、

必ず転居の事実が銀行にわかってしまいます。

ロー ン契約書にも「債務者は氏名、住所、印鑑、電話番号その他のローン会社に届け出た事項に変更があったときは、

直ちにローン会社に書面で届け出るものとします。」

といった文言の 記載があるのが通常です。

転勤の事実を銀行に伝え、賃貸前に相談して必要な手続きを行うようお勧めします。

□賃貸時の住宅ローン控除

住宅ローン控除については、控除を受ける年の12 月 31 日までローン契約者が住み続けて いることが前提です。

賃貸中は住宅ローン控除を受けることができません。

しかし、住宅ローンの控除期間が残っている間に自宅に再入居した場合は、

一定の手続きを行っていれば、残りの期間の住宅ローン控除を受けることができます。

2-2 空き家のままにする

せっかくの新居を他人に貸すのははばかられる、

管理が面倒などの理由で賃貸せず空き家 にする場合はどうでしょう。

□住宅ローンについて

転勤で空き家とする場合も、銀行に住所変更届を出して、

住宅ローンの返済はそのまま続 けられるのが一般的です。

ただし、賃貸に出していないとしても、空き家は自己居住用の住宅ではないため、

住宅ローンより金利が高いローンへの借り換えや、

一括返済を求められる可能性もゼロではありません。

賃貸の場合と同じく、各銀行によって取り扱いは異なりますので、

ホームページのQ&Aやローン契約書を見たり、

直接銀行に問い合わせて返済が継続できることを確認しておきましょう。

□空き家としたときの住宅ローン控除

転勤とはいえ、家族全員で転居した場合住宅ローン控除を受けることはできません。

ただし転居前と再入居後に一定の手続きをすれば、

残りの期間分の住宅ローン控除が受けられ ます。空き家の場合は、

戻ってきた年分からのローン控除を受けられます。転居前と再入 居後に行う手続きは賃貸の場合と同じです。

まとめ

転勤が理由であれば、銀行の同意さえあれば賃貸でも空き家でも住宅ローンを継続することは可能です。

ただし、転勤による転居を銀行に届け出ることは必須です。

住宅ローン控除については、単身赴任時にはそのまま継続できます。

家族帯同で転勤の場合は転勤中はローン控除を受けられません。

しかし、対象の自宅に再入居して控除期間が残っていれば、

空き家の場合はその年分から、

賃貸に出していた場合はその翌年分から残りの期間分の住宅ローン控除を受けられます。

ただし、転居前に所管の税務署に必要書類を提出し、再入居後は確定申告が必要となります。

以上、転勤時の住宅ローンとローン控除の注意点について整理してみました。

どのケースかをよく確認の上必要な手続きを行いましょう。

オオサワ創研では、物件探しから設計・施工、住宅ローンの手続きまで、

専門のスタッフがワンストップでサポートします。ぜひお気軽にご相談ください。

ホームページやお電話でお気軽にお問い合わせください。

『空き家』になったら、なるべく早く売却or賃貸??

いつも、ブログを見てくださりありがとうございます。

今回は、「空き家』になったら、なるべく早く売却or賃貸??ついてお話しいたします。

前回のブログはこちらから

高齢者が老人ホームやサービス付き高齢者向け住宅(サ高住)などに転居し、

自宅が誰も住まない「空き家」となるケースがあります。その際に、

意外と知られていない事として、一「誰も住まない家は傷みやすい」という事です。

その為、もし空き家となった際には、なるべく早く売却をするか、

他人に貸して家賃収入を得られれば、家計にもプラスになります。

その為、今回は高齢者が自宅を貸すための手順や注意点をまとめてみました。

■「思い入れ」よりも大切なこと!「空き家」になった際には・・・

自宅で過ごす時間がながければ、思い入れのある家を手放したくないという人は少なくありません。

それも、老人ホームなどへの転居を機に、

自宅に誰も住まなくなってしまいやすい「空き家」となるケースが増えています。

子どもが自宅を持っていると、そのようなケースになるシーンは多いです。

生きている間に売って老後の資金にするのが合理的だと分かっていても、

実際には踏み切れない人が多くいます。

「空き家」状態が続き、結果、売却の選択を数年後にする際には大規模修繕が必要となっているケースも多く、

売却をするなら早めに対応をご検討いただいた方が良いです。

もしくは、自宅を賃貸する選択肢もあります。

■「空き家」になったら売却するケースについて

自宅を売却したり、貸す基本的な手順は現役世代と変わりません。

平均寿命が延び、認知症患者が増え、核家族化が進んでいることを考えると、

マイホームを売却した資金で施設へ入居したり、都心部へ引越をする需要はさらに高まる可能性が高いです。

しかし、認知症を患っている高齢者と不動産売買契約を締結することは大きなリスクを伴います。

トラブル事例が積み重なり、社会問題化することで、

高齢者が所有する不動産の流通性を下げる要因になるかもしれません。

また、共有名義の不動産の売却等は権利関係が複雑になる事があり、

それも高齢者の不動産が「空き家」になっている状態が続くと、

所有者が亡くなった際の相続トラブルに発展するケースが高まります。

信頼のおける不動産事業者に相談を行い、「空き家」になったばかりの傷む前の売却をご検討いただきたいと思います。

■「空き家」になったら賃貸で出すケースについて

まずは自宅周辺で条件が近い物件の家賃相場を確認します。

そのうえで地元の不動産業者に実際に貸す場合の家賃やリフォームの必要性などを相談していただきたいと思います。

条件がまとまれば入居者の募集をする事をお任せください。

最初に確認したいのが自宅に賃貸物件としての魅力がどの程度あるかです。

都市部や駅が近いなど立地が良い物件なら、借り手を見つけるのは比較的簡単です。

この数年の地価の上昇などで、ファミリー向けの賃貸物件は全国的に需要が高まっています。

一方、通勤圏から大きく離れている地域では借り手を見つけにくくなります。

時期によって需要に波がある地域もあり、例えば大企業の地方拠点がある地域では2~4月に契約が集中します。

人口の少ない地域は賃貸物件が少なく、意外と借り手が付くケースもあります。

物件の状態も重要です。1981年以降は震度6強~7の揺れでも倒壊しない、

「新耐震基準」が適用されていると言われています。

しかし、現行の耐震基準で無い事、またそれ以前に建てられた建物だとこれを満たしていない事が想定されます。

その場合は借り手が見つかりにくかったり、家賃を大きく下げる必要が出てきたりします。

築年数がたっている場合は耐震診断が必要になることもあります。

家賃相場や需要については不動産情報サイトを見れば、ある程度自分で調べられます。

情報を集め、より具体的に検討する段階で不動産業者に相談するのがスムーズとなります。

実際に家をみてもらい、想定される家賃や必要となるリフォームの内容などについて確認します。

この段階で慎重に考えておきたいのが収支計画です。

主な収入が年金の世帯では大幅な「赤字」を出すと、その後の生活費に影響してしまいます。

リフォームや使っていた家具の処分などの費用と不動産会社に払う手数料や税、

期待できる家賃、貸す期間といった条件を設定した上で、何年で費用を回収できるかのメドを立てておきたいです。

特にリフォームは金額が大きくなりやすい為、

一般に戸建て住宅の場合、壁紙の張り替えなどの内装や外壁塗装、

洗面台やトイレの修繕は欠かせません。

少なくとも200万円はかかると考えた方が良いようです。

台所や風呂場などの水回りも対象にすると350万~400万円といった金額になります。

例えば水回りも含めたリフォームに350万円掛かるケースですと、

家賃が東京近郊で多い月約10万円とすると、家賃だけで回収するには単純計算で3年かかります。

これが地方に多い約5万円に下がると、回収までの期間は6年に延びます。

その為、どの場所にある不動産なのかによって、賃貸に出す際の回収時間が変わってきます。

リフォームにお金をかけることは家賃の水準を上げ、借り手を見つけやすくします。

しかし、長く貸す前提でない場合は慎重に考えた方がよさそうです。

家が傷むのを避けるのが主目的ならば、

投資回収よりも大きな赤字を避けることを優先する考え方もあります。

将来、自宅に戻ることや子どもが住むことを視野に入れるなら、

賃貸契約は「定期借家」にするのが基本となります。

通常の契約では借り手の退居時期を決められない為、

定期借家なら2年や3年といった期限が来れば借り手は必ず退居する事となります。

通常の契約より家賃は下がりやすくなりますが、将来の計画が立てやすくなります。

自宅の持ち主が亡くなり相続が発生した場合も、家の扱いについて選択肢を広げやすくなります。

いずれにせよ、「空き家」を放置してしまう事がないようご注意いただきたいと思います。

今後の参考にお役立て下さい。

不動産事業部 松島豊

「2025年以降の新築住宅」

新築不動産部 宅地建物取引士&住宅ローンアドバイザーの近藤です。

前回は「中古物件選びのチェックポイント」についてでした。

(前回のブログはこちらから)

今回は「2025年以降、省エネ性能が一定以上でなければ新築住宅が建てられなくなる?」です。

建築費の高騰がここ数年話題になっていましたが、

もう一つの話題だったのが2025年度以降の省エネ基準の改正です。

気が付けば2025年度まであと少しになりました、

これから省エネ基準の義務化について書いていきます。

【現状】

政府は2050年のカーボンニュートラル目標を掲げており、

その達成に向けて住宅の省エネルギー化は重要な課題になっています。

現行法では、延床面積300㎡以上の中規模・大規模建築物(非住宅)までが、適合義務対象となっていますが、

2025年度以降からは、小規模建築物(非住宅)や住宅についても対象になります。

【2025年以降】

すべての建物に省エネ基準適合が義務化

国土交通省は、

2025年4月以降に着工する全ての建築物に「省エネ基準」への適合を義務付けることを発表しています。

これに対応して、ハウスメーカー各社も省エネ性能の向上に取り組んでおり、

施主様の省エネ性能への関心も高まっていくでしょう。

【住宅の省エネルギー性能とは?】

まずは、住宅の省エネルギー性能を評価するための基準について解説します。

住宅の省エネルギー性能を評価する2つの基準

住宅の省エネルギー性能を評価する方法として、省エネ法では次の二つの基準が採用されています。

- 住宅の窓や外壁などの断熱性能を評価する基準

断熱性能の評価には、「UA値(外皮平均熱貫流率)」と「ηAC値(イータエーシー値:平均日射熱取得率)」の2つの性能数値を用います。

・UA値

UA値は室内の熱が外にどれだけ逃げてしまうかを表す数値です。

UA値が低いほど住宅の熱損失が少ない(≒気密断熱性能が良い)ことになります。

・ηAC値

ηAC値は太陽の熱がどれだけ室内に伝わるかを表す数値です。

夏の冷房空調負荷を算定するときに用い、この数値が低いほど真夏の日射の影響を受けにくく、冷房にかかるエネルギーが少なく済む住宅であると言えます。

- 設備機器等の一次エネルギー消費量を評価する基準

「一次エネルギー」とは、発電や燃焼に要する原燃料に含まれるエネルギーを指します。

省エネ法では、住宅の空調や照明などに使用したエネルギーを一次エネルギーに換算して評価します。

一次エネルギー消費量の評価対象となるのは、下記の設備です。

・暖房設備

・冷房設備

・換気設備

・照明設備

・給湯設備

・その他設備(家電や調理設備)

省エネ法で適合が義務付けられる住宅の「省エネ基準」適合とは、この2つを満たしている住宅であることを指します。

- UA値/ηAC値が地域ごとに定められた基準値以下

- 一次エネルギー消費量が定められた基準値以下

- については建築の地域ごとに定められた基準をクリアすること

- については家の設計と使用する各機器の性能で算出評価します

2025年4月以降に着工する全ての建築物に「省エネ基準」への適合を義務付けることが決まっています。

これにより、一般住宅も含めて全ての建築物で「省エネ適判」が必要となります。

建物の省エネ性能に対しての評価と厳正な審査が全物件で実施され、一定の基準に達しない建物は建築することができなくなります。

ではどうすれば省エネ性能を上げて新築を建てられるようにするかを次回ご紹介します。

オオサワ創研では、物件探しから設計・施工、住宅ローンの手続きまで、

専門のスタッフがワンストップでサポートします。ぜひお気軽にご相談ください。

ホームページやお電話でお気軽にお問い合わせください。

「〇〇」が判断される?住宅ローン審査では・・・

いつも、ブログを見てくださりありがとうございます。

今回は、「〇〇」が判断される?住宅ローン審査では・・・についてお話しいたします。

前回のブログはこちらから

「〇〇」が判断される?住宅ローン審査では・・・

住宅を購入するときに多くの人が利用する住宅ローンです。

その内容は将来の家計に大きく影響し、その計画で人生が豊かなものになったりします。

住宅ローンを組む際には必ず金融機関の審査を受けることとなり、

住宅ローン審査の結果により金利などの条件や借りられる金額が変わることもあります。

住宅ローン審査で重視される項目やより条件を有利にするための方法をお伝えしたいと思います。

■物件探しの前に行いましょう!住宅ローンの手続きを!

住宅ローンの手続きは可能であれば物件探しの前に行っていただきたいと思います。

しかし、

現実は住宅購入を決めた直後にスタートすることが多く、スピーディーな対応が求められます。

この審査によっては買いたかった不動産を買い逃すことにもつながります。

住宅ローンの審査の手続きは、まず金融機関や希望の借入額を決め、事前審査を申込通過したら、

物件の売買契約を結んだうえで本審査に進みます。

住宅ローン事前審査の段階では公的な書類は求められない場合が多くあり、

審査日程は3営業日程度で結果が出てきます。

一方の本審査は売買契約書や住民票、源泉徴収票といった書類提出が必須となります。

住宅ローンの本審査結果が出るまで、1~2週間かかることとなります。

本審査を通過すれば住宅ローンを契約し物件の引き渡しとなり、

無理のない返済計画なら審査で落ちることはほとんどありません。

しかし、

住宅ローンの審査を踏まえて適用される金利が変わったり、

借入額の引き下げを求められたりすることもありますので、注意が必要です。

また、住宅ローンの審査時に適用される審査金利は通常の住宅ローン金利とは異なり、

高めに設定されることが多い為、借りられる金額が下がることもは把握しておきましょう。

家計の為には審査で不利に働く可能性がある要素はなるべく排除しておく必要があります。

■金融機関が重視する項目をご存じですか? 住宅ローンの審査時に

金融機関が審査で見極めたいのは主に申込者が返済できるか、

万一返済ができない場合に物件の売却などで融資を回収できるかの2点です。

返済できるかは申込者の情報、融資が回収できるかは物件(不動産)の情報をみて判断されるのが一般的です。

申込者の情報は年齢や年収、勤続年数など、物件の情報は購入する物件の評価額などとなります。

特に重視される情報は下記の項目となります。

住宅金融支援機構が金融機関に対して実施した調査で

「本審査で重視度が増していると考えられる項目」を複数回答で聞いた結果となります。最も多かったのは

1位「返済負担率」(70%)

2位「職種、勤務先、雇用形態」(45%)

3位は「借入比率」(35%)

以降「借入者の社会属性」(32%)・「預貯金や資産の保有状況」(28%)・「担保となる融資物件の時価」(12%)

という結果となります。

返済負担率は収入に占める返済額の比率を示しており、借入予定の住宅ローンとそのほかの借入の返済額を足し、

税などを引く前の額面の収入で割って判断されます。

年単位などで計算し、比率が高いと返済が難しくなりやすいと判断されますので、その状況を甲ryして借入額等が変わってきます。

一般的には返済負担率は「35%以下」なら審査に通りやすくなります。

収入が多いと4割程度まで許容される場合もありますが、あくまでも人によって異なります。

返済負担率を計算するときに多くの金融機関は、住宅ローン返済額を実際の適用金利でなく、

「審査金利」を使って算出しています。

足元では変動金利型で年0.5%未満の金利もありますが、審査金利は年3~4%程度となります。

金利が上がっても返済できるかを判断するためです。

その他の借入の返済額は申込者の自己申告と、個人の信用情報を扱う専門機関に紹介した情報をもとに判断されます。

自動車ローンやカードローンのほか奨学金やクレジットのリボ払い、携帯電話端末などの割賦販売も含まれます。

■住宅ローン審査で有利に働くケースをご存じですか?

返済負担率は借り手側の努力で改善できる余地が大きくなります。

例えば頭金を多くして借入額を抑える、事前に他の借入の返済を進めるなどのケースです。

申込時に他の借入があっても融資実行までに完済予定なら、申告すれば完済する前提で審査してくれる金融機関もあります。

他の借入は返済履歴も確認され、返済が遅れた履歴があると不利になるケースもあります。

「借入比率」は担保となる物件価格に対する住宅ローンの借入額の比率を示し、頭金の増額などで数値は改善します。

最近は低金利を生かす為、手もとに資金を残し頭金を払わない人もいますが、

そのような方の場合、預貯金や資産の保有状況などを併せて判断するケースもある為、必ずしも不利となるとは限りません。

「職種や勤務先」は収入の安定性を判断する手がかりになり、一般に公務員や医師などは有利とされています。

以前は転職で勤続年数が短くなるのは不利と言われていましたが、最近は1年以上たてばほとんど問題ないそうです。

転職直後でも雇用契約書や直近の給与明細を確認してくれる金融機関もありますし、

キャリアに継続性があるかを重視して判断される金融機関もあります。

金融機関により審査の基準は異なり、

同じ人でも金融機関の違いにより、

審査の可否や条件が変わることもあり、

大手銀行とネット銀行など複数の金融機関に申し込むと、より確実に借入先を確保できる場合があります。

ぜひ、今後の参考にお役立てください。

不動産事業部 松島豊

「住宅ローン 金利変動の試算」

新築不動産部 宅地建物取引士&住宅ローンアドバイザーの近藤です。

前回は「中古物件選びのチェックポイント」についてでした。

(前回のブログはこちらから)

今回は「変動金利の動向による返済額シミュレーション」です。

長期金利が上昇をするなか、変動金利の動向が気になります。

すでに変動金利で支払中の方、

これから変動金利での融資を検討している方の参考になればと思います。

■現在、日銀が金利を管理していますが、

今の金融緩和政策が変更されたら、住宅ローン金利、特に変動金利はどうなるのでしょうか。

金融政策変更後の金利推移を、大雑把に試算したものがあります。試算の前提条件は、

・借入金額4,000万円

・借入期間35年

・元利均等返済

・変動金利0.32%(毎月返済額100,683円)

・金利は5年毎に見直し(返済額を見直す5年ルールと125%ルールは不適用)

次に、金利の変動幅を決めます。2004年以降の某銀行の変動金利の、

5年間の変動幅の最大値が0.55%でした。

これをベースにパターンを3つ用意し、エクセルのランダム関数を利用して、

それぞれ1万通りの試算を行い、35年間で毎月返済額の最大額を算出しました。

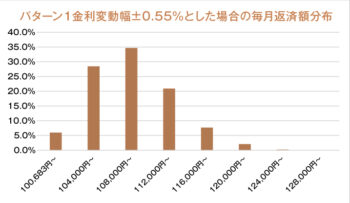

【パターン1:金利の変動幅 ±0.55%】

当初約100,000円の返済金額ですが、全体の約60%は112,000円未満で、

120,000円以上となる可能性はたった2%です。

ただ、金利は0%に近づくと変化幅が小さくなるという下方硬直性を無視しています。

1万通り試算した内、約3割強は金利がマイナスになり、

非現実的な結果が多数でたため、信頼性がやや低いと考えられます。

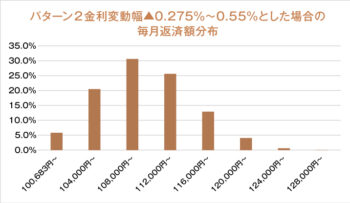

【パターン2:金利の変動幅 ▲0.275~+0.55%】

この下方硬直性を考慮し、マイナス幅のみ半分にしました。これで有効な試算数が95%超となり、現実味を帯びてきました。

毎月返済額は、112,000円未満が半分まで落ち込み、パターン1よりもやや分布が広がりました。

ただ、返済額の上昇がほぼ20,000円に収まっているので、金利上昇の影響は小さいです。

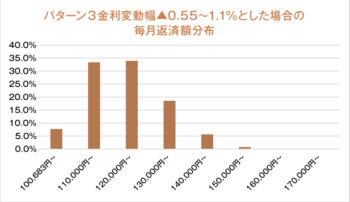

【パターン3:金利の変動幅△0.55~1.1%】

このパターンは、日銀の異次元緩和の導入前の金利水準に戻るイメージでの設定です。

返済額の分布が、120,000円未満が約40%、120,000円以上が約60%です。

毎月返済額が2~5万円上昇することが60%とみれば、上昇幅が大きくなっています。

この傾向は、何十万回試算しても同じような結果となります。

《まとめ》

パターン3のような金利推移となり毎月返済額が2~5万円上昇すると、

家計収支が赤字になる人が多くなりそうです。

特に、変動金利で借入金額を目一杯借りている人には痛手となるでしょう。

従って、

変動金利を選択する場合に最も大切なことは、借入金額を目一杯借りることは避けることなのです。

もちろん、金利上昇リスクを考慮して固定金利にしたり、

ミックスプランを採用したりするのも良い方法ですが、借入金額の抑制が最も簡単で確実といえます。

新築物件の価格上昇とともに取引が増えている中古物件。

リーズナブルにマイホームを購入するにはよい方法ですが、

物件選びやリノベーションには中古ならではの難しさもあります。

オオサワ創研では、物件探しから設計・施工、住宅ローンの手続きまで、

専門のスタッフがワンストップでサポートします。ぜひお気軽にご相談ください。

ホームページやお電話でお気軽にお問い合わせください。

遺産分割協議、実家の不動産はどうする!?

いつも、ブログを見てくださりありがとうございます。

今回は

「遺産分割協議、実家の不動産はどうする!?」についてお話しいたします。

前回のブログはこちらから

■所有者府営土地の対策が本格的に動き出しました!

政府が所有者不明土地対策と位置付ける3本柱が4月から本格的に動き出しました。

相続人が財産の分け方を話し合う遺産分割協議に10年の期間を設ける改正民法が1日に施行されたのに続き、

不要な土地を国が引き取る「相続土地国庫帰属制度」が始動しています。

土地・建物の登記を義務付ける改正不動産登記法も来年4月に迫っています。

遺産分けに大きな影響を与えるため、関連法のポイントを押さえてほしいと思います。

親の家や土地を相続するのか、それとも処分するのかなどは早めに決めたほうがよさそうです。

決めないままでいると所有者不明土地対策の実施をうけて遺産の分け方で不利になったり、

思わぬ費用負担を迫られたりしかねません。

所有者不明土地とは不動産登記簿を見ても誰が持ち主なのかwからない土地のことであり、

相続人がなくなって相続が発生したとき相続人が名義変更をせず、

長期にわたって放置することで発生します。

学識経験者などで構成する「所有者不明土地問題研究会」の推計によると、

全国の所有者不明土地の面積は2016年時点で410万ヘクタールと九州の面積を上回っています。

2040年には720万ヘクタールになる見通しとなり、かなりの面積を占める予想がたっています。

都市再開発や公共事業で土地の買収に時間がかかったり、

廃棄物の不法投棄が発生したりするといった問題が深刻になっているため、政府は民法改正などに踏み切りました。

■10年の期間、遺産分割協議期間を設定することになりました!

対策の第一の柱は遺産分割協議に10年の期間を設定することとなり、

相続開始から10年を過ぎても分割協議がまとまらなければ、原則として、法定相続割合で分割する流れとなります。

法定相続割合は民法で定めた財産の分け方で、例えば相続人が配偶者と子一人なら2分の1ずつとなります。

配偶者と子二人なら配偶者が2分の1、子は4分の1ずつとなります。

亡くなった人の遺言がない場合、相続人は話し合いで誰が、どの財産をどれだけ引き継ぐかをきめます。

財産は法定相続分で分けてもよいし、相続人全員が合意すれば法定相続分とは異なる分け方でもかまいません。

ただし、分割協議は分け方を巡って相続人同士が対立し、

まとまらないことが少なくないため、専門家に依頼をするケースもあります。

勿論、自分たちだけで遺産分割協議書を作成し、相続人同士でまとめることもできます。

特に難航しやすいのが相続人の中に故人から生前に財産を贈与されていたり、

介護などで故人に多大な貢献をしたりした人がいるケースです。

それぞれ特別受益と寄与分といい、分割協議がもめる要因になりやすく、

遺産を単純に法定相続割合で分けると不公平になりかねません。

特別受益や寄与分を踏まえて決めるのがより公平な分け方になりますが、

生前贈与の内容の把握や寄与分の認定と金額の算定に手間取り、協議は長引くことが多いようです。

相続開始から10年過ぎた場合は特別受益や寄与分を認めず、法定相続割合で分けるようにすることで、

政府は所有者不明土地の発生に一定の歯止めがかかるとみています。

半面、相続人は希望しなくても法定相続分で分けることになります。

■ルールが変わり、相続した土地・建物の登記を義務化!

第二の柱は相続した土地・建物の登記を義務化することです。

施行後は相続発生から3年以内に所有名義を故人から相続人に変更する必要があります。

既に相続が発生している場合は、2027年3月末が起源となります。いずれも登記しなければ、

10万円以下の過料になる場合がある為、注意が必要です。

現在は任意で、変更手続きの期限もないため、登記をしないケースが目立っており、

登録免許税や司法書士への報酬といった登記費用の負担をしたくないとして怠る場合もあり、

所有者不明土地発生の一因となっています。

協議が難航するなどして登記期限に間に合わない場合は、

同時に新設する相続人申告登記制度を利用する方法があり、

相続人の住所、氏名などを申し出れば3年が過ぎても過料の対象になりません。登録免許税も非課税です。

■不要な土地を国が引き取る「相続土地国庫帰属制度」が始動するも!

相続する土地が売ったり貸したりすることが難しかったり、

相続人の誰も引き継ぐ意思がなかったりする場合は、第3の柱である相続土地国庫帰属制度の利用が選択肢です。

引き取ってもらう土地は多くの条件を満たす必要があり、ハードルは高いようですが・・・

条件は利用申請時と法務局による審査時の2段階があり、それぞれ5つあります。

まず申請時は建物があると申請を受けてもらいない為、解体・撤去する必要があり、

費用は自己負担となります。担保権が設定されていたり、

隣地との境界が不明確で争いがあったりする阿合も却下されます。

審査段階では土地に庭木を含む樹木や石灯籠などの工作物があったり、

除去が必要なコンクリート片などが埋まっていたりすると認められません。

地割れや陥没がある場合も承認しないようです。

引き取りが決まったら、申請者は管理費相当額として一定の負担金を納めます。

具体的には、宅地、農地、森林といった土地の種類や面積ごとに決める。

例えば都市計画法の市街化区域にある宅地で面積が

「100平方メートル超200平方メートル以下」なら「面積×2450円+30万3000円」で算出する。

市街化区域外にある宅地の負担金は面積にかかわらず一律20万円となっています。

ぜひ、今後の参考にお役立てください。

不動産事業部 松島豊

戸建住宅購入時に気を付けたい「境界」

いつも、ブログを見てくださりありがとうございます。

今回は戸建住宅購入時に気を付けたい「境界」についてお話しいたします。

所有する土地の境界線を明確にしておかないと、

不動産購入時や注文建築住宅を建てる際にトラブルが発生する可能性があります。

土地の境界を確定する方法や注意点について、2回に分けて解説をしたいと思います。

まず、境界確定について解説する前に、境界とは何かについて説明させていただきます。

■購入後では遅い、不動産購入時に気を付けたい「境界」とは?

境界とは、一般的には土地境界を意味し、土地と土地、もしくは公共用地と土地の境目のことを意味します。

その境目には境界標が設置されることが多く、不動産購入前にはこの境界標を現地で確認されることをお勧めします。

一般的に境界標で示された土地の境目を「境界」と呼ぶことが多く、

「筆界」と「所有権界」という二種類に大別され、それぞれ意味が異なることをご存じでしょうか?

そもそも「筆界」とは明治時代の地租改正によって確定し、登記された土地の境界のことを言います。

地租改正の際、一般的に「公図」と呼ばれる「土地台帳附属地図」に線が引かれ、これを「筆界」としました。

それ以降も大きな土地を分けたときなどに新しい線が引かれることになりますが、これも同様に「筆界」と呼びます。

一方、「所有権界」とは土地の所有者同士の所有権の範囲を示す線になるようです。

「筆界」は公法上の境界のことを指すようで「所有権界」は私法上の境界とも呼ばれているようです。

「所有権界」は所有者同士の話し合いや確認によって「ここまでが私の土地」ということの変更ができますが、

「筆界」はそれができません。筆界は所有権界とは異なり、土地の所有者同士の協議で定めることができない性質のものなのです。

また、原則として「筆界」と「所有権界」は本来一致しているべきものですが、諸事情により、一致しないケースもあります。

その為、不動産購入前には、境界のチェックは重要となりますので、

購入後のトラブルを回避するためには重要なチェック項目となります。

■境界確定の意味について!(購入後に気づくのでは遅い)

続いて、境界確定の意味について解説していきます。

一般的に言われる「境界確定」とは、民有地と民有地、

または道路や河川敷などの公共用地と民有地の境界を明確にする手続きのことです。

土地の所有者同士が境界線を確認し合うことや、

新たな境界図を作成したり確認書を取り交わしたりする作業のことを「境界確定」と認識している人が多く、

不動産業界でもそのように説明されているケースは珍しくありません。

しかし専門家の間では、裁判官が土地の境界を確定させることを境界確定と呼んでいます。

裁判官は曖昧だったり不明だったりした筆界もしくは境界を定められる唯一の人物であり、

裁判以外の方法で境界を確定させることはできません。

なお、所有者間で境界を確認し合ったり確認書を取り交わしたりすることに関しては、

土地家屋調査士の間で「筆界確認」と呼んでいます。

非常に似たような表現が多い為、不動産購入前には注意して、

「境界確定」と「筆界確認」の違いを把握しておきたいところです。

■将来トラブルを発生する原因になる?!「筆界確認」を怠ると、、、

土地を購入して注文住宅を建築するにあたり、まずは敷地面積を正しく算定する必要があります。

そもそも、建築基準法において、住宅を建てる前に境界を確認しなくてはいけないという決まりはありません。

そこまでやる必要はないと判断し、現況の測量のみに基づいて敷地面積を算定するケースが多いです。

一般的には法務局が管理する登記事項証明書(登記簿謄本)や地積測量図を確認することは、

最も手軽に筆界(境界)を調べる方法です。登記事項証明書には、土地の所有者、抵当権、所在、地番、地目、土地の面積が記載されています。

また、地積測量図が備え付けられている場合は、その土地の寸法、位置関係、土地の面積の算定根拠なども記載されています。

しかし、歴史の古い土地の場合は境界の標識が見当たらなかったり、法務局に公図や地積測量図がなかったりすることもあります。

また、公共用地である道路との境界線が曖昧な場合、家の敷地だと思っていた部分が実は道路だったという可能性もゼロではありません。

そういったトラブルを未然に防ぐためにも、筆界確認(境界確認)を行い、

正しい敷地面積を明らかにしたほうが安心です。

また、近隣住民同士で所有権界の認識が異なることでトラブルになるケースがあります。

不動産購入前に、筆界確認(境界確認)を行う際、近隣住民が難色を示す場合もあります。

その理由として、境界もしくは境界を明確にしようとする動きの中で、

古くから住んでいるかたが不明確な状態にして過ごしてきた過去があるケースもあるからです。

つまり、筆界確認(境界確認)には、その土地が抱える潜在的なトラブルを明確にしたり、

問題を解決へ導くきっかけができたりするメリットがあります。将来的な近隣トラブルを未然に防ぎ、

安心して建築や土地の売買をすることができるのです。

また、筆界確認(境界確認)に応じてくれる協力的な隣人であれば、

今後のトラブル発生リスクも低いと考えられるために、不動産購入前のチェックは重要です。

次回をお楽しみに!!

不動産事業部 松島 豊

「中古+リノベ④」

新築不動産部 宅地建物取引士&住宅ローンアドバイザーの近藤です。

前回の内容は「中古を買ってリノベーションをする」の人気が高まっています③についてでした。

(前回のブログはこちらから)

今回は「中古物件選びのチェックポイント」です。

5.【中古物件選びのチェックポイント】

マンション・一戸建ともに耐震性・断熱性などの建物の基本性能は

チェックしておきたい項目です。

細かく正確な診断は建築士などでなければ難しいですが、

客観的な情報からある程度の判断はできます。

- 建物の築年月

耐震基準は昭和56(1981)年6月に改訂されており、

1981年5月31日以前に建築確認を取得した建物を「旧耐震」、

以降に取得した建物を「新耐震」と区別しています。

まずはこの築年月を確認してできるだけ「新耐震」に適合した建物を選ぶようにしましょう。

※旧耐震でも新耐震と同等の耐震性があると認められた建物には「耐震基準適合証明書」が付与されます。

旧耐震の建物を検討する場合は、この証明書の有無を確認しましょう。

- 中古マンション

中古マンションを選ぶ際のポイントは「マンションは管理を買え」と言われるように、専有部分だけでなく、

マンション全体の管理状態を確認することが重要です。

具体的には管理形態が管理会社への全部委託なのか、

管理人は常駐なのか、あるいは自主管理なのか、

実際に清掃やメンテナンスがしっかりされているかなどです。

不動産会社を通して、定期的に大規模修繕がおこなわれているか、

修繕積立金は十分積み立てられているかなども確認してみるとよいでしょう。

また管理規約で、リノベーションに使える建材や設備などの制限がある場合もあります。

「買ってリノベ」を検討する方は合わせて確認しておくのがよいでしょう。

- 中古戸建

中古戸建購入の際には、まず建物に法令違反がないことを確認しましょう。

具体的には、建築基準法で定められた「検査済証」が発行されていることが重要です。

これは建築確認の手続きに従い完了検査を受け、法令違反等がなかったことの証明になりますが、古い建物では取得してい

ないことも多くあります。その場合には、改めて検査を受けるなどの方法もありますが、手続きに時間が

かかります。また、最終的に適法であることが証明できないと住宅ローンが通らない可能性もありますの

で、できる限り検査済証のある物件を選ぶようにしましょう。

また、基礎・外壁・屋根などの主要構造部に問題がないか、耐震性や断熱性は十分かなどを確認しましょ

う。築年月などに加え、第三者の建物検査(ホームインスペクション)を利用するのもひとつの方法です。

もし性能が十分でない場合には、改修方法や費用についても専門家のアドバイスを受けながら進めていく

とよいとでしょう。

新築物件の価格上昇とともに取引が増えている中古物件。

リーズナブルにマイホームを購入するにはよい方法ですが、

物件選びやリノベーションには中古ならではの難しさもあります。

オオサワ創研では、物件探しから設計・施工、住宅ローンの手続きまで、

専門のスタッフがワンストップでサポートします。ぜひお気軽にご相談ください。

ホームページやお電話でお気軽にお問い合わせください。

呉市本通に~ 忙しい共働き&子育てファミリーが快適に暮らせるお家 ~オープンハウス公開!!!

【呉市本通にて、新築見学会を開催いたします!!】

◆7月15日(土)・16日(日)

◆AM10:00~PM17:00

◆場 所:呉市本通6丁目4番10号

◆駐車場:あります、係員がご案内します。

※ご予約優先となっております。

【POINT】

① ベビーカーもスッキリ収まる玄関シューズクローク

② お帰り、お出かけ時に便利な玄関クローゼット

③ ランドリールームも兼ねた広めの洗面室

④ お子様と一緒にも余裕で入れるゆったりバスルーム

○外観パース

<黒に茶色を取り入れた大人の雰囲気がある、高級感があふれる外観。>

<土間続きのシューズクロークはベビーカー等も収納できるので玄関をスッキリ保てます。>

<広々ランドリールームにはカウンターも設置。洗う・干す・たたむが一か所で完結>

<広々ランドリールームにはカウンターも設置。洗う・干す・たたむが一か所で完結。>

いかがでしたか?

ほんの一部だけ内観をご案内致しましたが、ほかのお部屋は是非お越し頂いて、

ゆっくりご覧ください。

~忙しい共働き&子育てファミリーが快適に暮らせる~

プランがたくさん詰まっております。

スタッフ一同お待ちしております!!!

日時:7月15・16日 (土・日)

AM10:00~PM5:00

■場所:呉市本通6丁目4番10号

■駐車場あり ※係員がご案内します。

■お問合せ・ご予約: 0120-05-8490 株式会社オオサワ創研まで

※現地のご案内

次回もお楽しみに♪

オオサワ創研 新築不動産部 TEL 0120-05-8490

新築担当 近藤

#呉市新築

#室内空間

#内観パース

#構造躯体

#木造住宅

#注文住宅

#呉市注文住宅

#家を建てるなら

#オオサワ創研

#オオサワ創研新築